Что такое патент?

Патент — специальный режим для налогообложения для малого бизнеса который не зависит от размера дохода. Он работает как подписка: заплатил фиксированную стоимость за период, и больше налогов от тебя не ждут.

Подрядчик на патенте освобождается от обязанности вести бухгалтерскую отчетность кроме книги учета доходов и от обязанности предоставлять в налоговую службу декларации. В общем, сплошные плюсы, но, конечно, все не так безоблачно и существует множество нюансов.

Сколько стоит патент для строителей?

Подрядчик платит фиксированную стоимость патента. Стандартная ставка составляет 6% от прогнозируемой прибыли, но субъекты РФ могут снизить ее вплоть до нуля.

На стоимость патента влияет 4 основных фактора:

1. Вид деятельности предпринимателя

Например, патент для работы в сфере общепита обойдется дороже, чем патент на реконструкцию или ремонт. Однако опять же влияет площадь в случае общепита или количество наемных сотрудников в случае ремонта.

2. Срок действия

Вы можете купить патент на срок от 1 месяца до 1 года, но важный нюанс: месяцы считаются в пределах одного года. На новый год патент покупается в начале периода. И да, срок действия влияет на стоимость.

3. Количество наемных сотрудников

Для ИП без работников патент будет дешевле, поскольку стоимость определяется количеством наемных сотрудников. Важно: сотрудники, которых вы приглашаете на работу как самозанятых, не входят в это число.

4. Регион

Стоимость может отличаться не только в разных субъектах, но даже в соседних населенных пунктах одного региона.

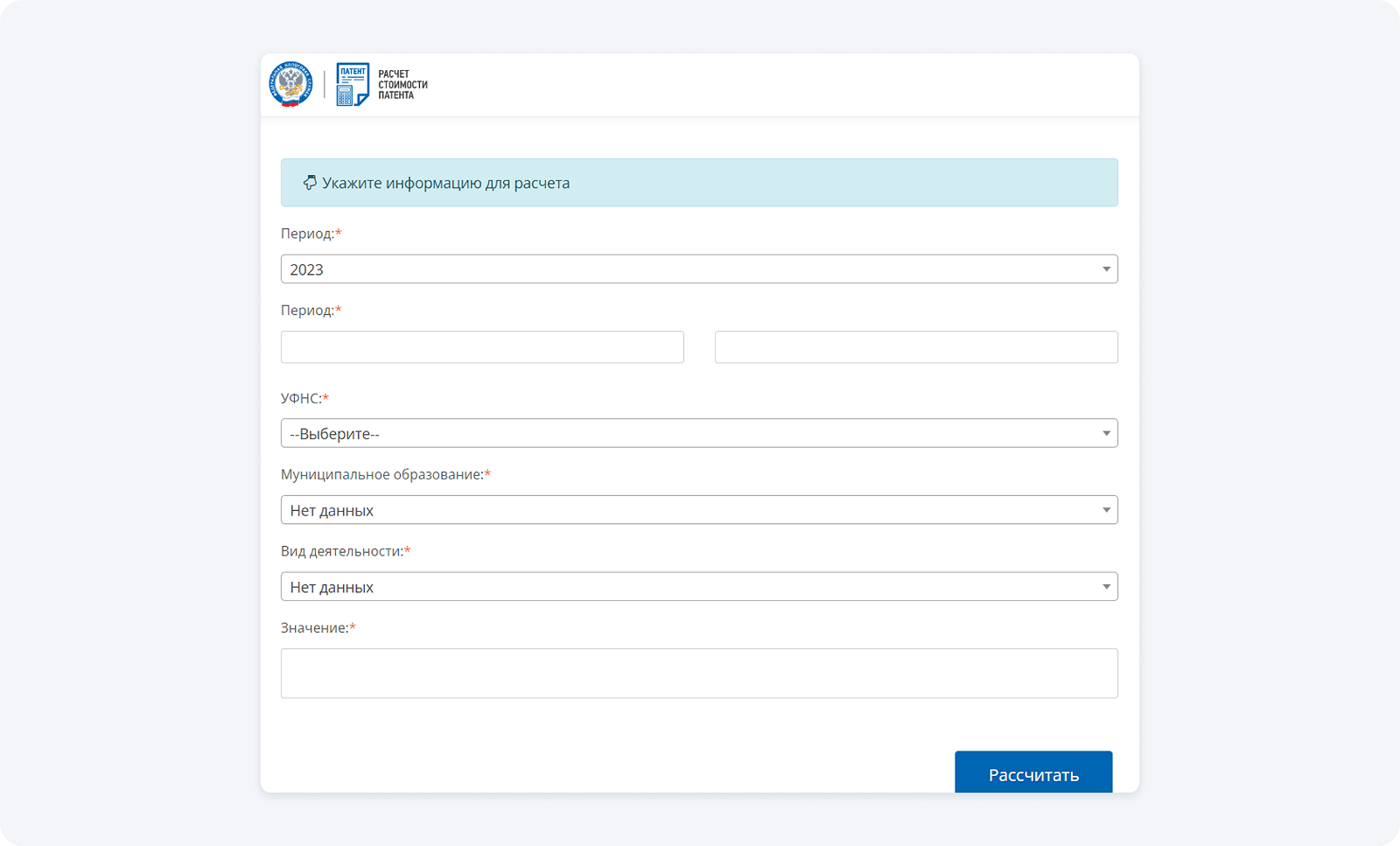

Рассчитать стоимость патента можно с помощью специального калькулятора на сайте ФНС.

Например, патент на реконструкцию и ремонт зданий и сооружений в Ростовской области (г. Ростов на Дону) с 1 января по 31 декабря 2025 года с учетом 10 наемных работников будет стоить 240 854 рубля.

Предостерегаем вас от махинаций с численностью сотрудников или выбором более выгодного субъекта, который не соответствует реальности: предпринимателя могут оштрафовать, если он предоставит недостоверные сведения о себе и своей деятельности, из-за чего стоимость патента окажется заниженной.

Порядок оплаты патента

ФНС предлагает довольно-таки гибкую систему оплаты налога:

- Если вы покупаете патент не более, чем на 6 месяцев, вы можете оплатить его в любой момент до окончания действия.

- Если же вы приобретаете патент со сроком действия от 6 до 12 месяцев, то в течение 90 дней с его начала нужно внести ⅓ от общей суммы, а оставшуюся часть также в любой момент до конца срока действия.

Утрата права на патент: когда это может случиться?

Обсудим ситуации, в которых ИП может потерять право для применения патента и автоматически переводится на базовую для него систему налогообложения:

1. Доход с начала года превысил 60 млн. рублей.

Обратите внимание, что сумму будут смотреть по всем видам деятельности. Например, доходы по ПСН складываются с доходами по УСН.

2. Превышение допустимой численности наемных сотрудников

Если их будет больше 15-ти, вы лишитесь права на патент. Но этого легко избежать, учитывая, что считаются работники только по патентной деятельности.

3. Договор совместной деятельности

Если ИП стал вести деятельность на патенте не один, а с партнёром по договору о совместной деятельности, это ведет к утрате патента.

4. Привлек ИП или ООО на субподряд

Это то, на чем чаще всего попадаются строители. На патенте можно нанимать в качестве субподрядчиков исключительно самозанятых.

Опасные последствия утери патента:

- автоматический переход на основную систему налогообложения (если при регистрации подрядчик перешел на УСН, значит он будет на УСН, а если не перешел, то он будет переведен на ОСНО);

- придется уплатить НДФЛ, НДС и налог на имущество на ОСНО;

- возможность перейти на УСН или купить новый патент получится только с нового года.

Плюсы патента для строителей и отделочников

Обсудим главные преимущества данного налогового режима, из-за которых он может быть очень выгоден:

Фиксированная стоимость

Вы можете зарабатывать сколько угодно в рамках доступного лимита, и это никак не повлияет на стоимость патента, которую вы внесли в начале периода его действия.

Свобода от НДС, НДФЛ и налога на имущество

От последнего предприниматель освобождается, если использует имущество в рамках патента, то есть для бизнеса.

Упрощенная отчетность

ИП на патенте может не вести бухгалтерский учет, не сдавать налоговые декларации, а также не использовать КТТ (но последнее зависит от вида деятельности).

Возможность совмещать патент с другими налоговыми режимами

Его можно совмещать с УСН или ОСНО, и, конечно, первый вариант предпочтителен. Однако важно помнить, что при совмещении учитывается совокупный доход.

Однако это не значит, что ИП на патенте освобождается от всех выплат. Он по-прежнему должен платить:

- Налог на имущество, которое не используется в деятельности патента.

- Земельный налог.

- Транспортный налог.

- Страховые взносы за сотрудников.

Требования к ИП на патенте

Требований, на самом деле, немного:

- работа по одному из кодов ОКВЭД, входящим в перечень доступных;

- численность работников ИП не должна превышать 15 человек;

- доход ИП не превышает 60 млн в год.

Отдельно обсудим, что в 15 человек сотрудников не входят сам ИП, самозанятые, работники, которые заняты в деятельности по УСН, женщины в отпуске по беременности и родам и работники в декрете.

Реконструкция и ремонт на патенте

В 2025 году патент доступен для тех, чей бизнес попадает под следующий вид деятельности: реконструкция или ремонт существующих жилых и не жилых зданий, а также спортивных сооружений.

Именно по этому виду деятельности и оформляют патент подрядчики, которые занимаются ремонтом квартир и нежилых помещений.

ОКВЭД видов деятельности попадающих под данный патент: 43.21 / 43.22 / 43.29 / 43.31 / 43.32 / 43.33 / 43.34 / 43.39. / 43.91 / 43.99

Что можно делать ИП на патенте?

Обсудим границы дозволенного для ИП на патенте «реконструкция или ремонт существующих жилых и не жилых зданий, а также спортивных сооружений». Что вы можете делать без опасений доначислений или штрафов:

- проводить работы в жилых и нежилых помещениях: квартирах, домах, офисах, бассейнах, школах, детских садах и других бюджетных учреждениях (см. письмо Минфина РФ от 12.02.2021 № 03-11-11/9798);

- выполнять работы для физических, юридических лиц и ИП.

Еще одно важное дополнение — работы, которые вы выполняете, должны соответствовать тому, что написано в вашем договоре подряда.

Чего точно нельзя делать на патенте?

А теперь разберемся, какие виды работ не подходят под действие патента на реконструкцию и ремонт:

- строительство новых объектов (с дохода со строительства нужно уплатить налого по основной системе налогообложения);

- общестроительные и отделочные работы, которые производятся на стадии строительства дома;

- отделка помещений по договору подряда с застройщиком (см. Постановление КС РФ № 4-П и п.20 Обзора ВС РФ от 04.07.2018).

Когда можно и нужно купить несколько патентов?

Вам может быть мало одного патента, если деятельность вашей компании сосредоточена в разных регионах. Получение дохода в другом регионе — то же самое, что получение дохода от другого вида деятельности. Подрядчик должен взять новый патент или уплатить налог по своей основной системе налогообложения от доходов, полученных в другом регионе.

Можно ли привлекать субподрядчиков на патенте?

Подрядчик на патенте может привлекать для выполнения работ субподрядчиков-самозанятых.

Подрядчик на патенте не может привлекать для выполнения работы субподрядчиков ИП и субподрядчиков ООО.

Важно правильно построить свою работу с самозанятыми. Например, ели вы являетесь единственным заказчиков для самозанятого и платите ему схожие суммы в один и тот же день месяца, то ИФНС это может заинтересовать. Подробнее о том, как безопасно выстроить систему работы с самозанятыми, мы написали в статье про риски найма плательщиков НПД в сфере строительства и ремонта.

Должен ли ИП на патенте иметь кассовый аппарат?

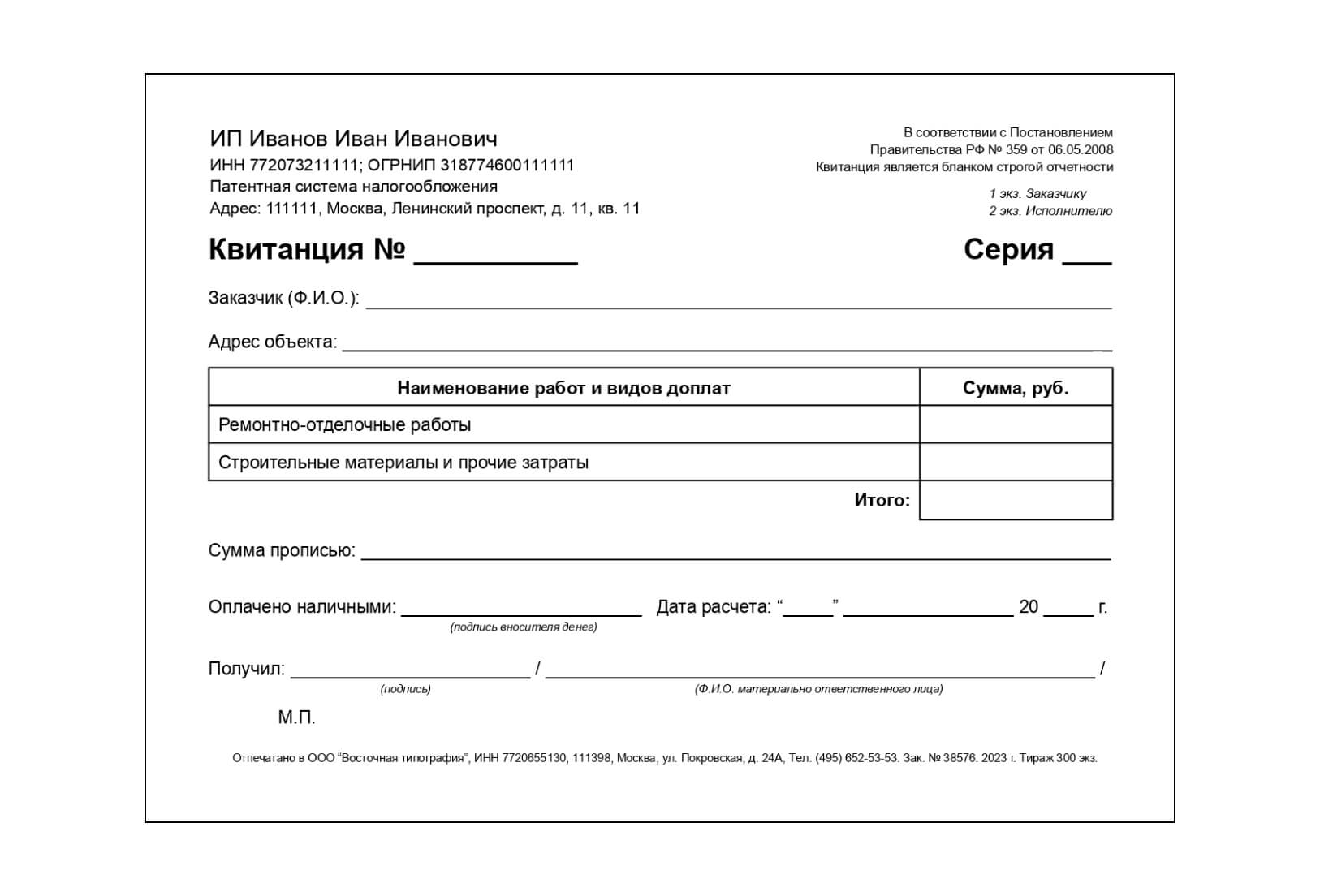

ИП на патенте «Реконструкция или ремонт существующих жилых и нежилых зданий, спортивных сооружений» освобождены от применения кассы, но обязаны выдавать заказчику документ, который подтверждает факт расчета.

Что нужно указать в таком документе:

- наименование;

- порядковый номер;

- дата время и место (адрес) расчета;

- ФИО ИП (если есть);

- ИНН ИП;

- система налогообложения;

- признак расчета (приход или возврат);

- название работы;

- сумма расчета с отдельным указанием ставок;

- форма расчета (наличные или безнал);

- должность и фамилия человека, который получил деньги от заказчика.

Бухгалтерский учет на патенте

ИП на патенте освобожден от бухгалтерской отчетности и может сэкономить на найме отдельного специалиста, но вести книгу учета доходов он обязан.

В КУД предприниматель должен вписывать все доходы, которые получил от бизнеса на данной системе налогообложения. Если у ИП несколько патентов, то можно вести одну общую КУД на бумаге или в электронном виде и распечатывать по итогам года.

КУД не нужно сдавать в ФНС, требуется только распечатать ее в конце налогового периода, прошить, заверить подписью и бережно хранить 4 года. Налоговая может прийти в любой момент с запросом и вы будете обязаны предоставить ее в течение 10 дней, чтобы избежать штрафов.

Если одновременно с патентом применяется иная система налогообложения, ИП обязан вести учет имущества, обязательств и хозяйственных операций по правилам, установленным для иной системы.

Как подрядчику на патенте работать с материалами?

Работа с материалами на патенте может быть построена по-разному. Предлагаем обсудить самые популярные стратегии:

1. Все на свои (включается в патент)

Подрядчик выполняет работы, пользуясь материалами, которые закупил сам. Их стоимость он включает в цену работ.

2. Агент без агентских (включается в патент)

Подрядчик заключил с заказчиком агентский договор или договор поручения, в рамках которого он должен закупить материалы для предстоящего ремонта или строительства. Заказчик предоставляет для этого денежные средства, а подрядчик отчитается перед заказчиком о полностью потраченных денежных средствах. Важно: прибыли подрядчик в виде агентского вознаграждения не получает.

3. Агент с агентским (не включается в патент, то есть не раздувает оборот)

Подрядчик также заключает с заказчиком агентский договор или договор поручения, при этом, получая с него агентское вознаграждение за закупку материалов.

4. Договор купли-продажи (не включается в патент, то есть не раздувает оборот)

В данном случае подрядчик самостоятельно закупает материалы и перепродает их заказчику с наценкой.

У патента есть отличная особенность — он действует только на тот вид деятельности, на который он выдан. Соответственно, если у вас патент на ремонт, то доходы от агентской деятельности под него не попадают, и с того дохода, который вы получаете от закупки для заказчика материалов, вы должны уплатить налог. Размер этого налога зависит от того, на какой базовой системе налогообложения находится ИП.

При работе со стройматериалами на патенте предприниматель может оплатить налог по основной системе налогообложения с дохода от продажи материалов или агентского вознаграждения и применять кассу, чтобы фиксировать операции, не попадающие под патент.

Какой выбрать базовый режим налогообложения на патенте?

Когда ИП покупает патент, он уже находиться на каком-то налоговом режиме: общей системе или упрощенной. Она считается базовой системой, а патент — ее дополнением. Так вот, если у ИП появляется доход, который не подходит под патент, — с него надо заплатить отдельный налог по базовой системе.

Если перед покупкой патента вы перейдете на УСН, тогда с доходов от продажи заказчику материалов вы должны будете заплатить налог 15%. Это проще и дешевле, чем отчитываться по всем правилам ОСНО. Но не забывайте, что на этом налоговом режиме необходимо документально подтверждать расходы.

Если вы выполняете не только ремонт, но и закупаете для заказчика материалы, то вы должны совмещать налоговый режимы:

ИП, которые одновременно использует УСН и патент, должны вести раздельный учет доходов, расходов, имущества, обязательств и хозяйственных операций.

Еще один нюанс для подрядчиков про закупку материалов: так как эта деятельность не попадает под патент, то подрядчик должен каждый раз, когда берет деньги от заказчика на закупку материалов, выдавать ему кассовый чек и пользоваться кассовым аппаратом даже тогда, когда он принимает эти деньги на свою карту или на свой расчетный счет.

На сегодняшний день величина доходов от обоих видов деятельности (патент и УСН) не может превышать 60 млн. RUB (см. письмо Минфина РФ от 12.03.2018 № 03-11-12/15087), однако в 2026 году эти лимиты могут измениться в связи с проведением Налоговой реформы.

Патент в 2026 году: что изменится?

С 1 января 2026 года вступают в силу фундаментальные изменения в патентной системе налогообложения (ПСН) для индивидуальных предпринимателей (ИП), которые являются частью масштабной налоговой реформы.

Эти корректировки утверждены Федеральным законом от 28.11.2025 № 425-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»:

1. Снижение лимита доходов для применения ПСН

Наиболее значимое изменение, которое существенно сужает круг лиц, имеющих право на применение патента. Лимит доходов для применения ПСН снижается сразу в 3 раза — с 60 млн до 20 млн рублей.

Применять ПСН в 2026 году смогут только те ИП, чей общий доход по всем видам деятельности (ПСН, УСН и др.) за 2025 год не превысил 20 млн рублей. ИП теряет право на применение ПСН с начала налогового периода (с даты начала действия патента), если в течение 2026 года его фактический доход по всем видам деятельности превысит 20 млн рублей. В этом случае необходимо перейти на Общую систему налогообложения (ОСНО) или, при соответствии условиям, на Упрощенную систему налогообложения (УСН) с уплатой НДС.

2. Отмена льгот по страховым взносам для ИП с работниками

С 2026 года для большинства индивидуальных предпринимателей на ПСН, имеющих наемных работников, отменяется пониженный тариф страховых взносов.

| Тип выплат | Ставка в 2025 году (для МСП) | Ставка с 2026 года (для большинства ИП на ПСН) |

|---|---|---|

| На выплаты в пределах 1,5 МРОТ | 30% | 30% |

| На выплаты свыше 1,5 МРОТ | 15% (пониженный тариф МСП) | 30% (общий тариф) |

Таким образом, для большинства ИП на ПСН с работниками общая ставка страховых взносов на выплаты свыше 1,5 МРОТ возрастет с 15% до 30%.

Пониженный тариф (15% на выплаты свыше 1,5 МРОТ) сохранится только для ИП, чей основной вид деятельности включен в Перечень приоритетных отраслей, утверждаемый Правительством РФ (например, для предприятий обрабатывающих производств, общепита и др.).

Что делать? Всё больше становится очевидным, что работать по-старинке «в серую» уже не получится. Поэтому вместо того чтобы продолжать прятать голову в песок (ведь в этом случае пятая точка все равно находится на поверхности), уже сейчас нужно начать делать уверенные шаги по реконструкции и оптимизации процессов в компании.

2 ключевых шага, которые помогут вам в этом и любом кризисе:

1. Внедрение финансового учета в Приложении 101 — единственного учета, освобождающего вас от многих проблем и рутинных задач.

Запишитесь на бесплатную встречу с экспертом Приложения 101, чтобы разобраться в финансовых показателях бизнеса, начать контролировать деньги, которые проходят через компанию, и повысить прибыль с помощью современных инструментов. Приложение создано строителями для строителей и помогает наладить управленческий учет, вести больше проектов и не терять средства, которые проходят через ваш бизнес.

На встрече вы узнаете, как:

- отказаться от Excel и бумажных чеков;

- ускорить выплаты от заказчиков;

- получить юридическую защиту своих действий, которая позволит уверенно чувствовать себя в спорных ситуациях.

Вместе с экспертом в прямом эфире вы сможете настроить приложение под нужды своей компании. Эксперт расскажет и покажет, как уже в течение недели вы найдете «потеряные» средства и освободите себе до 20 часов рабочего времени.

Уверяем, это одна из лучших ваших инвестиций в порядок в делах, спокойствие и безопасность, и мы поможем вам её сделать.

2. Присутствие в сообществе прогрессивных строителей России.

У нас есть Telegram-канал с множеством полезных материалов о строительстве, ведении бизнеса, налогах и учете. А также для вас мы создали открытый чат для обмена опытом, передачи заказчиков и общения на профессиональные темы.