Самозанятость или ИП: что выбрать для строительно-ремонтных работ? Плюсы и минусы каждой из системы

Рано или поздно каждый строитель, отделочник или прораб подходит к этому гамлетовскому вопросу — «Работаем в белую или в черную?».

ФНС активно подталкивает к выбору первого варианта: вводит новые и новые штрафы, гремит закон об «цифровом рубле». Поэтому если вы в раздумьях, то пора уже думать не над вопросом «платить налоги/скрываться», а «как именно начать работать в белую»?

Переходите в сообщество прогрессивных строителей, чтобы обсуждать последние новости, финансовый учет и рабочие ситуации

План статьи:

Что такое самозанятость?

Самозанятость — это упрощенный налоговый режим для тех, кто работает на себя. Так же этот режим называют «налогом на профессиональный доход».

Эта опция доступна не только для граждан РФ. Теперь оформить самозанятость могут граждане Беларуси, Казахстана, Кыргызстана, Армении и Украины.

Преимущества самозанятости:

- Отчисления всего 4−6% без страховых взносов и без бумажной волокиты (онлайн-касса не нужна!)

- Налоги платятся только от ваших доходов

- Самозанятость легко можно совмещать с основной деятельностью (если вы работаете сантехником на окладе, а иногда еще и «шабашите»)

Все больше компаний не хотят рисковать и просто переводить деньги на карту. Поэтому самозанятость может стать вашим преимуществом на рынке труда — скоро найти работу, оставшись неплательщиком налогов, станет еще сложнее.

Кому подходит самозанятость?

Если вы оказываете какие-либо услуги (производите отделочные работы, кладете плитку или устанавливаете стеклопакеты), то вы можете оформить самозанятость.

Также вам не подойдет самозанятость, если вы:

- Зарабатываете/планируете зарабатывать больше 2,4 млн в год (более 200 000 рублей/месяц)

- Платите кому-либо зарплату или планируете найм сотрудников в будущем

То есть самозанятость — плохой вариант для тех, кто хочет открывать свой полноценный бизнес и делегировать! Это лишь возможность платить меньше налогов на старте, когда вы все делаете сами. Или отличная опция для тех, кто и не планирует расширяться, а просто хочет стабильно зарабатывать на входящих заказах.

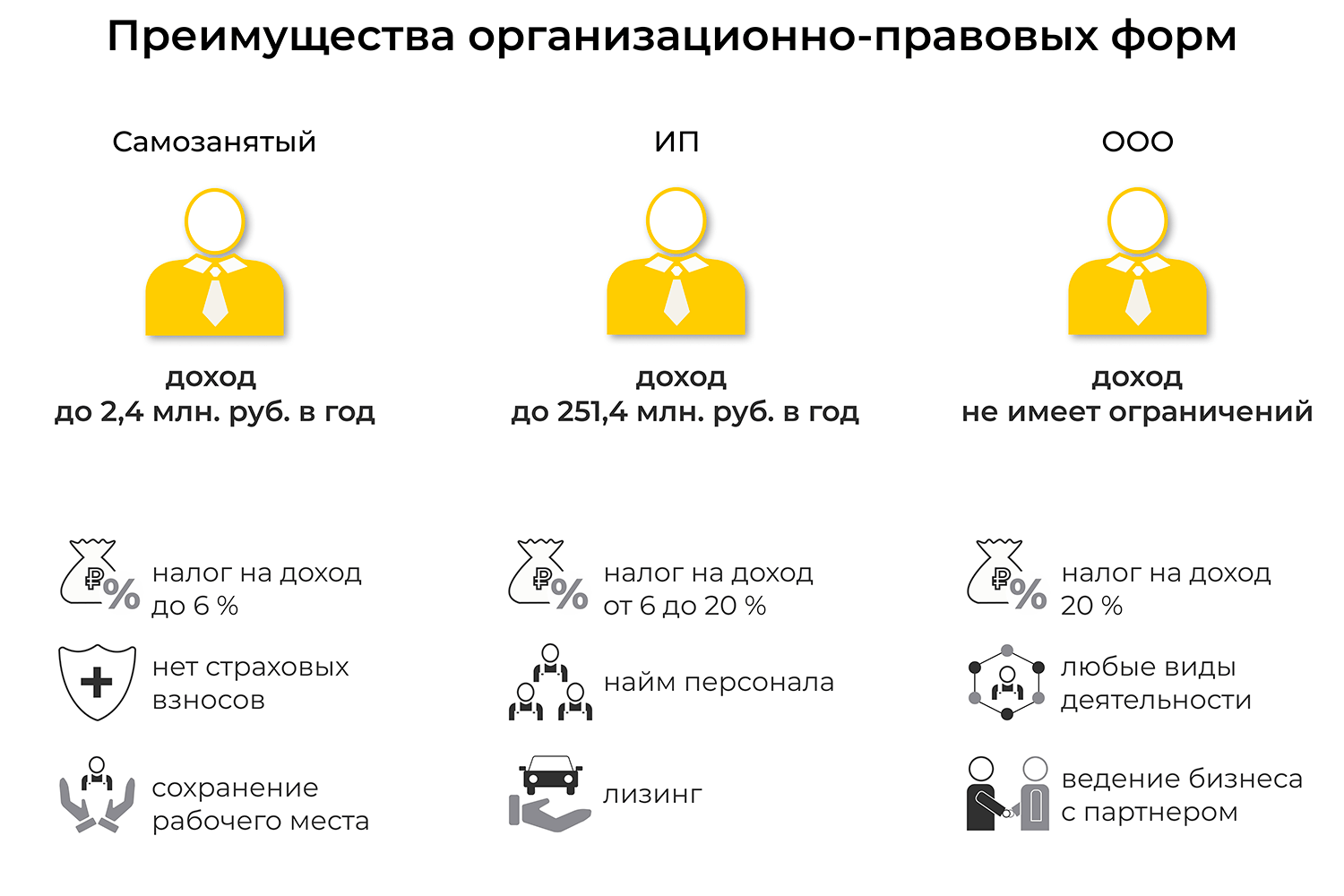

Разница между ИП и самозанятостью

Предлагаем вашему вниманию сводную таблицу, в которой мы расписали разницу между налоговыми режимами:

Кому нужно оформить ИП?

Многие думают, что открыть самозанятость будет достаточно, однако на деле, сталкиваются с ограничениями. Поэтому рекомендуем заранее предположить, по какому вектору будет развиваться ваша профессиональная деятельность!

Согласно правилам ФНС вам нужно стать ИП, если:

- Вы самостоятельно осуществляете какую-либо деятельность (то есть делаете что-то самостоятельно — нанимаете персонал, ищете клиентов, заключаете договоры с подрядчиками)

- Вы несете ответственность за сделанное (если что-то происходит на стройплощадке, то именно вы платите за какие-либо переделки или простой бригады)

- У вас систематический доход (вы регулярно получаете прибыль).

Совпали 3 признака? Значит, самозанятость уже не для вас: либо возможности будут ограничены (найм сотрудников), либо вы выйдете за рамки допустимого дохода.

Кому будет недостаточно ИП?

ИП — это физическое лицо, зарегистрированное для предпринимательской деятельности. Иногда физического лица может быть недостаточно для ведения бизнеса в строительной сфере.

Например, если ИП имеет большой товарооборот и доход выше 250 млн рублей, то им выгоднее открыть ООО, чтобы платить НДС по ОСНО и включать эти суммы в последующий вычет.

С точки зрения бухгалтерского и налогового учёта комбинация ИП + ОСНО имеет наименьшую популярность, так как требования к ней плохо описаны в налоговой системе.

ООО — это еще более сложная и «дорогая» по сумме налогов и взносов форма, однако без нее не обойтись, если в ваших планах компания с дальнейшим расширением.

Давно хотите «отбелить» свою деятельность, но не можете решиться? Почитайте истории коллег в сообщество строителей в Telegram, чтобы понять, что именно так уже давно работают все топы рынка.